Коронавирус, обвал мировых цен на нефть и экономика: как могут реагировать правительства нефтезависимых стран?

Борьба с коронавирусом - это прежде всего кризис здравоохранения. Излишне говорить, что реакция на кризис имеет колоссальные экономические последствия. В некоторых странах введены широкомасштабные меры по закрытию и изоляции для сдерживания распространения. В результате, предприятия закрываются, а безработица растет.

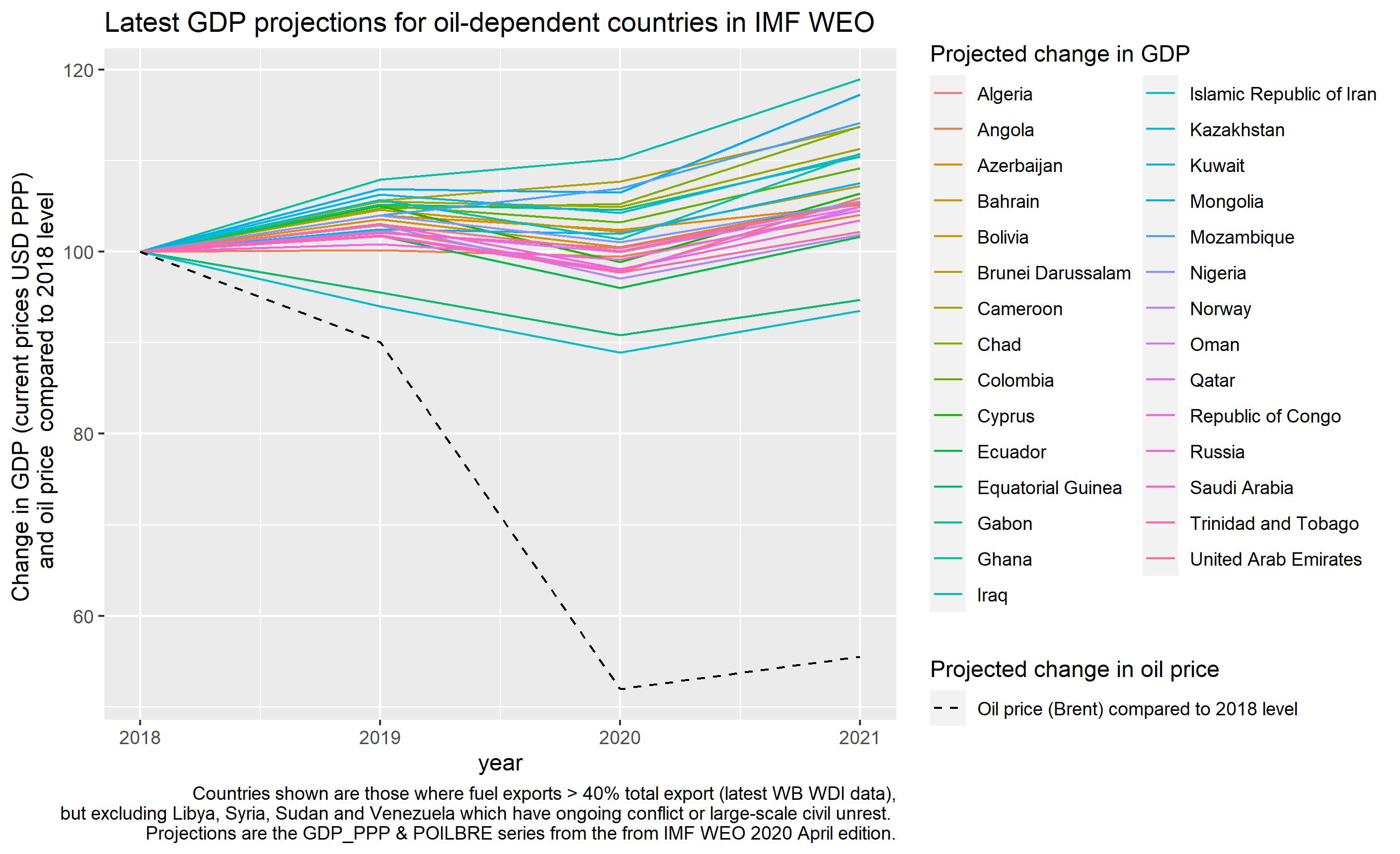

Страны, являющиеся экспортерами нефти и газа, возможно, испытают самый большой шок. По состоянию на начало апреля нефть марки Brent торговалась по 25 долларов США за баррель и, согласно прогнозам, будет снижаться в результате резкого падения спроса, роста предложения и нехватки складских мощностей. Это самый большой негативный шок цен на нефть в современной истории.

Центральные банки были первыми государственными органами, отреагировавшими на кризис во многих странах, зависящих от нефтяных доходов. Например:

- Центральные банки Эмиратов и Саудовской Аравии объявили о поддержке малых и средних предприятий (МСП) на общую сумму 40 миллиардов долларов США.

- Банк Канады объявил о кредитных линиях на сумму около 30 миллиардов долларов США.

- Правительство Омана объявило о выделении 20 миллиардов долларов на поддержку своих банков.

- Центральный банк Нигерии создал целевую кредитную линию на 136 миллионов долларов США.

- Центральный банк Ирана приказал коммерческим банкам предоставлять ссуды под низкие проценты десяти предприятиям, наиболее пострадавшим от вспышки коронавируса, включая рестораны, текстильные компании и магазины сухофруктов.

Но центральные банки могут обеспечить только ликвидность; они не могут предотвратить неплатежеспособность. В ответ несколько правительств нефтезависимых стран пообещали принять пакеты финансовых стимулов. В дополнение к скидке на счета за электроэнергию и бесплатный доступ в Интернет Малайзия сосредоточила свое внимание на денежных переводах, включая разовые 144 доллара США для туристических гидов, ежемесячные 150 долларов США для медицинского персонала и деньги для определенных групп, таких как семьи с низким доходом, государственные служащие и студенты. Иран предоставляет денежные выплаты самым бедным семьям, а Казахстан обеспечивает бесплатные продукты для инвалидов и безработных. Канадская богатая нефтью провинция Альберта позволяет людям отложить оплату за электроэнергию и газ. Россия сократила взносы на социальное страхование для МСП, увеличила пособия по безработице и отпуск по болезни, а также повысила ежемесячные выплаты на содержание ребенка на 63 доллара США на ребенка в возрасте до 3 лет. Катар объявил о пакете на сумму 20,6 млрд. долларов США, включая освобождение от таможенных пошлин на продукты питания и медицинские товары, а также освобождение от оплаты коммунальных услуг для МСП. В ближайшее время правительства должны объявить о новых мерах поддержки.

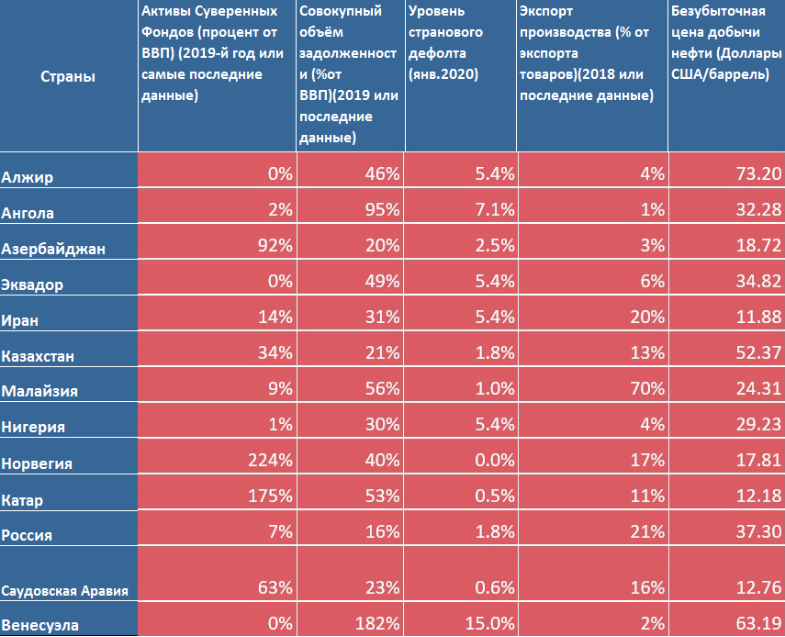

Чего достигают такие меры? Будут ли стимулы усиливать экономическое производство, удерживая людей на работе, особенно там, где системы социальной защиты слабы? И как последствия этого будут отличаться в соотношении нефтезависимых государств к более диверсифицированным экономикам?Во-первых, национальный опыт будет зависеть от того, насколько подготовлены правительства к кризису. Казахстан, Кувейт, Малайзия, Норвегия, ОАЭ, Россия, Саудовская Аравия и Тринидад и Тобаго имеют достаточно фискального пространства для поддержания государственных расходов вплоть до 2021 года, несмотря на падение государственных доходов, как предполагают кредитные спреды, распространяющихся на их суверенный долг, показатель вероятности дефолта, а также цифры чистого долга. Каждое из этих государств имеет значительные сбережения в суверенных фондах благосостояния или относительно низкий уровень государственного долга. Более того, за исключением Малайзии и Тринидада и Тобаго, каждое из упомянутых государств добывает нефть относительно дешево, а это означает, что их нефтяные сектора, вероятно будут приносить значительные доходы своим правительствам после того, как будет преодолено наихудшее в кризисе.

Другие правительства нефтедобывающих стран имели более слабые балансы государственного сектора в преддверии кризиса. Эквадор в течение месяца может объявить дефолт по своим долгам. Рейтинг суверенного долга Нигерии был понижен. Венесуэла уже много лет назад исчерпала фискальное пространство, чтобы обеспечить стимул. А Ирак не имеет административного потенциала, будь то для преодоления экономического кризиса или чрезвычайной ситуации в области здравоохранения. Ни одна из этих стран, вероятно, не сможет эффективно смягчить последствия катастрофы за счет увеличения заимствований или сокращения сбережений; то же самое верно для многих других производителей нефти с низким доходом.

Во-вторых, для многих зависимых от нефти стран резкое падение цен на нефть может привести к непропорционально большому падению доходов от нефти. Если цены останутся низкими, некоторые компании, работающие в странах, где добыча нефти является относительно дорогой (таких как Ангола, Бразилия, Канада, Малайзия, Тринидад и Тобаго, Соединенные Штаты и Венесуэла), могут обанкротиться, что приведет к устойчивому снижению добычи. В некоторых местах добыча нефти может отныне никогда не достичь докризисного уровня из-за технологических «закупорок». Должностным лицам многих стран-производителей с высокими издержками производства придётся ожидать долгосрочного снижения ВВП, а не временного шока, и поэтому не должны рассчитывать на то, что им удастся «избежать» кризиса.

В-третьих, правительства нефтезависимых стран, стремящиеся стимулировать свою экономику посредством фискальных трансфертов предприятиям, сталкиваются с ограниченными возможностями выбора места для распределения денег. Многие страны имеют только небольшие и зарождающиеся производственные сектора за пределами нефтяной промышленности. Экономика в таких странах, как Алжир, Ангола, Азербайджан, Ливия, Саудовская Аравия, Тимор-Лешти и Тринидад и Тобаго, не диверсифицирована, а это означает, что там меньше предприятий, которые при финансовой поддержке могли бы быстро создавать рабочие места и поддерживать рост экономики. Даже там, где есть бизнес для оказания поддержки, правительства не могут поддержать многих из них, поскольку рост экономической активности в некоторых отраслях и значительная часть сферы услуг рискуют распространить вирус. Поэтому должностным лицам в нефтезависимых странах может потребоваться направить пакеты мер стимулирования на уязвимые группы, такие как бедные или безработные, а не на предприятия.

* Стоимость активов суверенного фонда благосостояния и ВВП снизились с начала кризиса. Источники: годовые отчеты СФБ или эквивалент, WEO МВФ, Дамодаран (2020), WD WDI и Rystad Ucube.

* Стоимость активов суверенного фонда благосостояния и ВВП снизились с начала кризиса. Источники: годовые отчеты СФБ или эквивалент, WEO МВФ, Дамодаран (2020), WD WDI и Rystad Ucube.

Каждая страна сталкивается со своими собственными проблемами, как показано в таблице; в каждом контексте не будет применяться единая политика. Тем не менее, чиновники в странах-экспортерах углеводородов могли бы рассмотреть несколько общих принципов при формулировании своей политическуой реакции на кризис:

1. Рассмотреть роль суверенных фондов благосостояния и заимствования

Как уже упоминалось, некоторые правительства вступили в кризис со значительным финансовым пространством благодаря крупным сбережениям суверенного фонда благосостояния или низкому уровню долга. Фискальная ответственность в годы бума была разработана так, чтобы предоставить пространство для экономии или заимствования в периоды кризиса, такие как сейчас. Краткосрочные и среднесрочные займы могут иметь смысл сейчас с исторически низкими процентными ставками, доступными для тех стран, которые имеют доступ к кредитам. Правительства могут мудро полагаться на модели, чтобы определить, сколько фискального пространства использовать.

С другой стороны, несколько зависимых от нефти стран вступили в кризис после кредитного безумия. Ангола, Камерун, Чад, Колумбия, Республика Конго, Эквадор, Экваториальная Гвинея, Габон и Мексика были среди тех, кто до кризиса обращался в Международный Валютный Фонд для програмного финансирования или кредитной линии, то есть у них уже были трудности с финансированием при более высоких ценах на нефть. В последние недели Эквадор, Иран и Нигерия были в числе 85 стран, обратившихся в МВФ за экстренной помощью. Странам, не имеющим фискального пространства, как минимум, нужно будет договориться о моратории на обслуживание внешнего государственного долга, включая нефти-гарантируемые кредиты нефтеторговцам и Китайским банкам по поддержке политики, и обратиться за экстренной поддержкой к многосторонним и двусторонним донорам.

2. Сопротивляться искушению стимулировать нефтяную промышленность, будь то путем субсидий или снижения налогов

Существует большая неопределенность в отношении среднесрочных ценах на нефть; некоторые аналитики предполагают, что они не будут восстанавливаться в течение определённого времени, в то время как другие говорят, что отрасль будет быстро сокращаться, что приведет к проблемам с поставками и быстрому восстановлению цен в следующем году. В то же время государственные и частные нефтяные компании в нескольких странах обратились с просьбой о крупной финансовой помощи или освобождении от налогов. Правительственные чиновники должны учитывать риск «потерять последнее», особенно с учетом постоянной климатической проблемы и необходимости перехода на возобновляемые источники энергии. Правительства должны противостоять поспешным требованиям и должным образом оценивать (и моделировать) жизнеспособность проектов по более низким ценам. Если нефтяная компания сталкивается с несостоятельностью, альтернативы катапультированию могут включать в себя поиск новых инвесторов или возврат лицензий государству.

3. Медленно обесценивать валюту (в некоторых странах)

Более низкие цены на нефть означают гораздо меньше иностранной валюты, поступающей в государственную казну. Это уже оказывает давление на валюты. Подразумевается, что таким странам, как Эквадор, Ирак, Саудовская Аравия и Тимор-Лешти, а также валютный союз ЭКОЦАС (включая Чад, Габон и Республику Конго), которые долларизировали или привязывали свои валюты к доллару США или евро, потребуется использовать свои иностранные резервы или сбережения суверенного фонда благосостояния, или занимать иностранную валюту для поддержания своих привязок. Некоторые страны, особенно в Персидском заливе, имеют иностранные сбережения, чтобы противостоять годам низких цен на нефть. Но должностным лицам в других странах может потребоваться решить, поддерживать ли свои привязки, по существу, субсидируя импорт, используя свои национальные сбережения, или обесценивать свои валюты, что приведёт к повышению цен на импортируемые товары, особенно основные товары, такие как продукты питания, переработанное топливо и лекарства. Поскольку в некоторых странах не хватает иностранной валюты, им, возможно, придется обратиться за помощью к двусторонним или многосторонним донорам или провести девальвацию. В целом, лучше постепенно снижать стоимость, чем внезапно обесценивать её под принуждением, создавая еще один пагубный шок для потребителей и многих предприятий.

4. Активизировать планы экономического развития и диверсификации

Власти богатых нефтью стран могут использовать эту «паузу» для планирования будущего, особенно тех, которые исторически бедны долгосрочными инвестициями в инфраструктуру и образование. Правительства могут использовать эту возможность для улучшения своих среднесрочных планов развития, уделяя особое внимание переходным процессам в энергетике и поддержке экономической диверсификации. Одним из небольших примеров является план Тринидада и Тобаго предоставить грант в размере 7,5 млн. долларов США отельерам Тобаго для модернизации своих гостиничных номеров. Если уровень безработицы останется высоким в 2021 году, что очень вероятно во многих странах, правительства могут использовать избыточную рабочую силу для (пере)стройки критически важной инфраструктуры, такой как высокоскоростной интернет, водоснабжение и канализация, а также общественный транспорт, для повышения конкурентоспособности и качества жизни в течение долгое время.

Эндрю Бауэр - консультант Института Управления Природными Ресурсами (ИУПР). Давид Михали - старший экономический аналитик ИУПР.